2009年,中国车市在全球市场普遍低迷的情况下,实现产销高速增长。其中,商用车销售331.35万辆,同比增长28.39%。商用车中的卡车销售295.94万辆,同比增长32.11%(2009年卡车细分市场销售情况参见表1、2),客车销售35.41万辆,同比增长3.95%。

各细分车型的市场表现

1 重型卡车

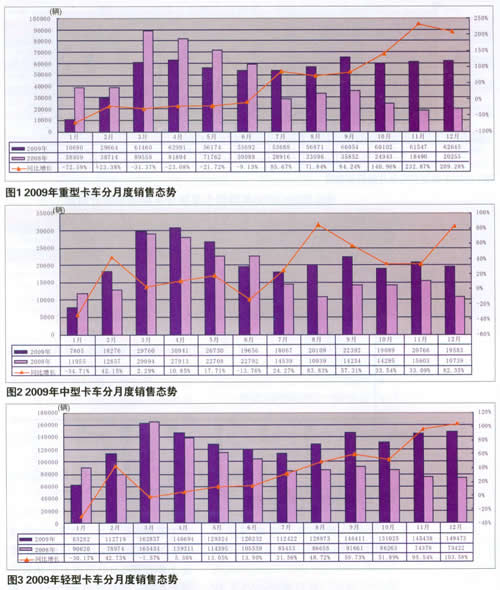

如表1,2009年重型卡车累计销售63.6171万辆,同比增长17.71%,是卡车4大细分车型中销量增幅最小和份额下降最大的车型。

2009年重型卡车市场走势具有如下主要特征:

⑴ 重型卡车市场销量增长,明显落后于商用车大市,重卡比卡车整体市场增速32.11%低了近15个百分点,这主要是因为重卡生产资料属性最强,经济复苏和政策刺激对其效果是渐进式的,因此其全年销售态势呈现前低后高、逐步升温的走势。

⑵ 2009年半挂牵引车销量增幅很小,这是造成重卡整体市场赶不上卡车大市的主要原因。众所周知,由于经济减速和对外贸易大幅下降,2009年,特别是上半年全社会货运量、货物周转量及港口货物吞吐量增速下滑,再加上前两年公路牵引车增速太快,透支消费严重,这样无疑就会带来2009年半挂牵引车需求的相对低迷。

2 中型卡车

如表1,生产资料属性也很强的中型卡车市场走势明显强于重型卡车市场,其销量增幅比重卡高了近7个百分点。中货整车与底盘形成了鲜明对比,前者销量和份额大幅上升,后者则明显下降。

中卡市场2009年强于重卡市场的一个主要原因,就是尽管近10年来卡车市场受经济环境和国家政策影响,向重、轻两极发展,但中型卡车作为一个品种无疑不会消失并会在中重型卡车市场中保持一定的比重,在国外发达国家重、中型卡车的比例约为7:3。自2002年中国重型卡车的比重首次超过中型卡车以来,2008年中型卡车比重已减少到27.7%,因此在2009年出现反弹也就不足为奇。至于中货底盘市场有所萎缩则主要因为受到重货底盘的替代所致。

3 轻型卡车

如表1,2009年轻型卡车销量增长29.98%,增幅在卡车四大细分市场中排名第二,比卡车整体市场增速32.11%稍低,相应市场份额也微降了0.87个百分点。与中卡市场类似,轻货整车市场份额有所上升,轻货底盘则有所下降。

2009年轻型卡车市场分月度走势特征与中型卡车如出一辙,不同点是下半年特别是第四季度轻卡走势要明显强于中卡。

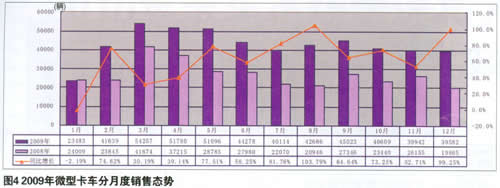

4微型卡车

微型卡车2009年销售50万5690辆,同比井喷增长72.80%,其增速在卡车四大细分车型市场中高居榜首,再次延续着2008年的高速增长态势。微货底盘增幅并不大,是微货整车的猛增带来整个微卡市场的暴涨(如表6)。

如图4,微卡分月度销售态势除1月份同比增速为负值外,其余11个月全为大幅正增长。分月度累计销售态势上,1~8月份呈现逐月走高态势,到8月份达到73.88%,随后4个月一直保持高位整固,增幅始终没有大的波动。微卡市场强势的主要原因有三:一是微型卡车多半在农村或城乡结合部使用不涉及国Ⅲ限制,故使得许多原本打算购买轻型卡车的客户改买微型卡车;二是轻微型车政策利好;三是与轻卡一样对宏观经济的敏感度不高。此外,在微卡整体市场持续升温的背景下,微型底盘却不温不火,说明与中、轻型底盘市场一样,微型底盘对应的微型改装车市场已呈饱和之势。

2009年卡车市场影响因素的分析

众所周知,影响卡车市场的两大主要因素是国家宏观经济环境和政策法规,前者对中重卡市场需求影响较大,后者则对轻微卡市场需求影响较大。

1 经济探底回升是2009年卡车市场逐月走高的主要原因

⑴ 2009年宏观经济走势情况

a) 国民经济总体回升向好

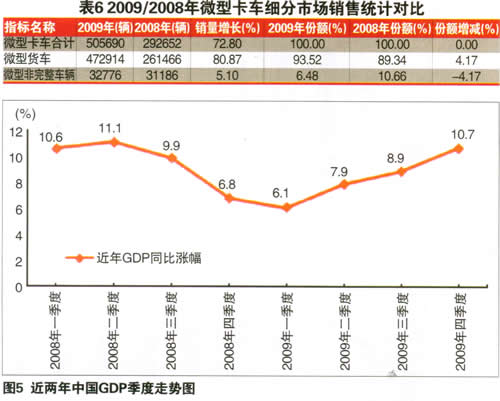

1月21日,国家统计局公布了2009年经济数据:

初步测算,全年国内生产总值335353亿元,按可比价格计算,比上年增长8.7%,增速比上年回落0.9个百分点。分季度看,一季度增长6.1%,二季度增长7.9%,三季度增长8.9%,四季度增长10.7%(如图5)。分产业看,第一产业增加值35477亿元,增长4.2%;第二产业增加值156958亿元,增长9.5%;第三产业增加值142918亿元,增长8.9%。

b)投资、消费及出口“三驾马车”中仅出口继续下降,且11月份开始由降转升

投资持续快速增长,涉及民生领域的投资增长明显加快。全年全社会固定资产投资224846亿元,比上年增长30.1%,增速比上年加快4.6个百分点。

市场销售增长平稳较快,部分产品销售快速增长。全年社会消费品零售总额125343亿元,比上年增长15.5%;扣除价格因素,实际增长16.9%,实际增速比上年同期加快2.1个百分点。

进出口总额全年下降,自11月份由降转升。全年进出口总额22073亿美元,比上年下降13.9%。11月份进出口总额同比涨幅由负转正,当月增长9.8%,12月份增长32.7%。全年出口12017亿美元,下降16.0%;进口10056亿美元,下降11.2%。进出口相抵,贸易顺差1961亿美元,比上年减少994亿美元。

⑵ 经济减速是卡车市场,特别是重卡市场跟不上汽车大市的主要原因

如图5显见,中国GDP增速自去年一季度探底后,一路攀升,第4季度达到10.7%,创年内新高,这是中国卡车,特别是生产资料属性很强的中重卡市场去年逐月走高的主要原因。不过,由于2009年全年GDP增速8.7%(按可比价格计算)比上年回落0.9个百分点,因此中重卡市场,特别是重卡市场就远跟不上汽车整体市场的增长,重卡增长率只有17.71%,而汽车整体市场增长率高达46.15%。

⑶ 出口下降是卡车市场跟不上汽车大市的又一重要原因

尽管内需(城镇固定资产投资、社会消费品零售总额)在持续加快增长,但仍难以完全弥补减弱的外需(出口)。2009全年出口下降幅度依然有16.0%。如考虑到出口型企业的一连串相关拉动作用,外需不足的影响可能更大。

据近三年中国卡车出口统计报表显示,中国每年卡车的出口量均占中国卡车总销量的10%以上。显然,金融危机引起的2009年外需不足是卡车整体市场跟不上汽车大市的又一重要原因。

2 激励政策对中重型商用车的缺失

众所周知,2009年度《汽车产业调整和振兴规划》细则中汽车下乡、以旧换新及优惠补贴等激励政策主要针对乘用车和轻微型车,因此2009年中重卡和大中型客车市场远跟不上汽车大市也就不足为奇。

3 其它对卡车市场的影响因素及其分析

⑴ 燃油税使牵引车公路运输成为“最经济的车型”,现在重卡市场主流公路运输车辆为“1+2+3”的半挂牵引车,牵引车市场的回暖成为拉动重型车市场的主要力量。

⑵ 2009年6月1日起,集装箱和油罐挂车及半挂车出口退税率均从14%提高到15%,一定程度上有利于半挂牵引车出口。

⑶ 截至2009年底,我国已有山东、江苏等12个省全部取消了政府还贷二级公路收费,共撤消站点1263个,占全国政府还贷二级公路收费站总量的65%。这一举措,大大降低了车主的运营成本,从而刺激公路运输车辆的需求。

⑷ 国家自2009年1月1日起扩大增值税转型范围,允许固定资产抵税,鼓励企业增加投资和推进技术进步,在一定程度上也刺激了重卡需求。

⑸ 地方政府支持建立符合环保要求的车队,在一定程度上刺激了国Ⅲ、国Ⅳ重卡的需求。

⑹ 车企为了刺激消费,与金融公司联手共同推出“车贷险”业务,以拉动对自己品牌汽车产品的需求。

⑺ 农村经济发展和农用车替代需求对中低端轻、微卡的拉动。

卡车企业竞争态势分析

1 重卡:一汽称王,福田、华菱实现超越

如表7,2009年,重卡销量前5强依然为一汽、中国重汽、东风、福田和陕汽,与上年同期比,福田和一汽的增长率远远高于行业水平,而其余3家特别是陕汽和东风则远远低于行业水平。另外两年前还是小弟弟的安徽华菱,销量首次超越1.8万辆并以42.43%的高增长率进入重卡行业第三阵营,大有赶超老牌重卡企业上汽依维柯红岩之意。

然而,进入5月份后,随着牵引车市场的回暖,一汽解放、福田在这一细分领域的优势迅速显露,两家牵引车销售一路飙升,中国重汽、陕汽与东风则退居其后。至2009年底,一汽解放重卡市场份额已超过中国重汽,终于把丢失了3年的霸主交椅抢了回来;而福田的市场份额也超越陕汽,并有追赶东风,进入行业第一阵营之意。

2009年重卡企业竞争格局发生改变的另一重要原因,就是产品技术路线的选择。众所周知,自2008年7月国Ⅲ实施以来,重卡行业高压共轨和EGR技术路线之争就没有间断过。的确,在国Ⅲ实施初期的2008年下半年和2009年上半年,EGR路线由于成本低、相应产品价格便宜而受到用户的追捧,以中国重汽为代表的相关企业由此获得了较好的市场份额。但随着时间的推移,用户发现,高压共轨成熟,可靠性高,EGR则容易坏;高压共轨发动机大多采用博世进口泵和喷油器,寿命长;从环保上来讲,高压共轨机型具备可持续发展潜力,升国Ⅳ只需要微调,很容易;此外,高压共轨产品的整车二次残值高,以后换车时容易出手。综上用户认为,为了省七八千元成本,买EGR产品,长期看显然不划算,选高压共轨更有投资价值。这也是2009年下半年以来以一汽、东风为代表走高压共轨路线的企业产品受到市场追捧的另一大原因。

2 中卡:一汽解放份额大降,安徽江淮奋起赶超

2 中卡:一汽解放份额大降,安徽江淮奋起赶超

众所周知,中卡是一汽解放、东风两大老牌卡车企业的传统拳头产品,“解放”、“东风”中卡品牌曾经是中国汽车的代名词,其品牌驰名度可想而知。正因如此,尽管近年多家新进入生产企业不断对市场格局产生强有力的冲击,但是,东风、解放依然把持着市场的绝对主导地位,两家的市场份额之和从没有低于过50%(2008年为52.54%),并演绎着“南北朝”的竞争格局。不过,近年解放在进行产品结构调整时,着重重卡而逐渐忽视了中卡这一块市场,致使其市场占有率与东风的差距越拉越大,2009年的分额差已扩大到11.45%。更超出人们意料之外的是在2009年中卡市场大幅增长的环境下,一汽解放在行业前五强中销量独家大幅下降19.82%(如表8)。

近年频频推出“亮剑者”、“威铃”等中卡新品的安徽江淮,无疑是2009年中卡行业最耀眼的明星,销量井喷增长140.5%,大有赶超一汽解放之意,随着江淮与纳威司达/卡特彼勒(NC2)合资公司的成立,江淮进入中卡行业第一阵营应该为期不远。除江淮之外,成都王牌、四川南骏的销售业绩也不错,重庆力帆和山东凯马两家的增长率更是分别高达106.14%和237.09%。新兴中卡生产企业,尤其是川渝企业与老牌卡车企业之间的竞争趋势明显,川渝企业具有后来居上的趋势。这主要是由于四川地震灾后重建工作,提升了川渝企业中卡改装车的销量。

3 轻卡:福田继续领跑,东风、江淮紧跟

如表9,目前轻型卡车市场上仍然是北汽福田一枝独秀,2009年销售38万3797辆,同比增长16.53%,占据24.61%的市场份额,份额值下降2.84个百分点。福田轻卡业务落后于行业主要有两大原因,一是其基数大,在2009年竞争惨烈的轻卡市场中仍能保持一定增长态势已属不易;二是因为近两年微卡市场火爆,福田有意将部分轻卡业务向微卡转型。2009年福田推出的三款新品(见表10)是其该年产品的主要亮点。

继福田之后,东风、江淮继续保持着第二、第三的跟随位置,这两家2009年的市场表现稍好于福田,其销售增长速度基本与行业持平,市场份额与上年比几乎没有变化。2009年11月,由东风股份控股的郑州日产在广州宣布NISSAN首款高端轻卡凯普斯达成功上市。至此,采用日产全球领先技术、被业内人士称为“超高端轻卡”的凯普斯达终于与用户见面。这一产品的上市无疑将会对福田高端轻卡产生强有力的冲击。

此外,近年多家由生产农用车转型到轻卡领域的企业以及过去以微卡生产为主的企业,如山东凯马、山东唐骏、东安黑豹、重庆力帆等,再加上一汽和南汽两大集团,它们2009年的轻卡销量增幅都在42%以上。这些企业是2009年轻卡行业销售保持较大增长的主要动力。

目前我国的轻卡市场主要分为以城市物流市场为主的高端市场和以农村市场为主的低端市场,其中城乡结合部与农村需求以低端经济型轻卡产品为主,占据了三分之二的市场份额。值得注意的是,受汽车下乡政策刺激,各企业在经济型轻卡市场的竞争更为激烈。主要表现为在产品方面将部分高端轻卡产品通过改款或减配等方式向经济型轻卡的价格区间延伸;将部分大微卡产品通过改装等方式向轻卡的参数标准靠拢,从而进入政策优惠的范围。因此,在同一价格区间的产品中,载重量更高、动力性更强、更耐用的产品将受到消费者的青睐。

4 微卡:长安领跑,福田、通用五菱紧跟

如图表11,微卡市场的企业竞争态势过去一直与中卡市场非常相似,呈现出长安、通用五菱两强相争的格局。不过,在2006年以后,两家的销售形势却大不一样,长安的增长率和市场份额均在大幅增长,而上汽通用五菱的增长率却远低于行业平均水平且市场份额在不断下降,竞争格局从两虎相争变成长安一强称霸。

正当长安和通用五菱竞争进入白热化之时,2008年底,北汽福田半路杀出,一是其部分农用车型划入微卡并进入统计,二是福田早在2008年初就着手谋划产品结构调整并进军微卡领域,2009年初,时代汽车“小卡之星”——奥锐、驭菱汽油微卡系列新品上市,采用欧式车身,受到北京、天津京郊等地农民的热烈追捧。从2009年福田的销售态势来看,其微卡销量一路暴涨,目前已超越通用五菱而大有赶超长安之势。

2010年市场预测

2010年我国经济工作的重点是促进发展方式的转变。“调结构”将成为主题词。具体说来,在财政、货币政策方面:实行更灵活的积极财政政策和适度宽松的货币政策;在投资政策方面:保持投资的适度增长,重点完成在建项目,严格控制新上项目;在消费政策方面:促进消费政策得以延续;在出口政策方面:推动出口稳定增长,通过增加进口促进国际收支平衡。

国家信息中心对2010年宏观经济走势的预测初步结论是:1)经济增长将有所回升,但幅度不会很大;2)投资仍旧保持较高增速,但实际增速略有回落;3)2010年消费名义增速将会持续上升,但是实际消费增速略有回落;4)外需得到改善,预计2010年出口将会回升,但力度有限;5)2010年出现严重的通货膨胀可能性不大,但资产价格可能高涨(见表12)。

1 影响2010年商用车市场的汽车新政及法规

⑴ 轻型汽车燃料消耗量标识管理规定。1月1日起,工业和信息化部发布的《轻型汽车燃料消耗量标识管理规定》正式实施,要求所有销售的总质量3.5吨及以下乘用车和轻型商用车需粘贴《汽车燃料消耗量标识》,并标注由国家指定检测机构按照统一的国家标准测定的市区、市郊、综合三种工况的燃料消耗量。

⑵ 以旧换新补贴标准提高。2010年,汽车以旧换新的单车补贴金额标准提高到5000元至1.8万元。比2009年的3000~6000元补贴标准大大提高。标准内容涵盖卡车、客车的所有细分车型。

⑶ 汽车下乡政策延期。2009年开始实施的汽车下乡政策延长实施至2010年年底,下乡产品的范围,包括微型载货车、轻型载货车、微型客车、两轮或三轮摩托车、三轮汽车和低速货车六类产品,对农民购买这些产品给予车价10%的经济补贴,最高补贴5000元,每户限购一辆。

⑷ 汽车金融扶持政策有望于2010年3月开始实行,将有助于规范汽车信贷市场,降低汽车消费门槛,加速我国汽车行业健康发展。

⑸ 《汽车产业发展政策》修订稿预计于2010年上半年正式推出。该修订稿将进一步明确汽车产业一些具体的发展目标和规划。

⑹ 公路收费下降、计重收费区域进一步推广。

⑺ 国内的成品油价格还有上调可能。

⑻ 2010年1月1日,中重型商用车国Ⅳ排放标准开始实施(型式认证)。

2 卡车各细分车型后市预测

重卡:分月度走势上会出现前高后低的态势,总量会适度增长,但增速会回落到10%左右。如果固定资产投资保持高位,会继续拉动工程类车型,特别是自卸车的需求,自卸车重点市场依然在西北、东北、西南等地区;宏观经济持续复苏,特别是出口增长将会带动物流用重卡需求,半挂牵引车市场有望保持较高增长。

中卡:2009年透支消费严重,考虑到09年中卡在中重卡总量中的占比已接近30%,预计2010年中卡市场增速将会回落到10%以下,出现负增长的可能性也有。

轻卡:2009年透支消费严重。在2009年放量增长之后,2010年轻卡市场将会步入结构性调整阶段,随着农村经济发展和农用车替代需求的不断增加,低端经济型轻卡市场依然会保持较高增长;中端市场的增幅将会与上年持平或略有下降;高端产品将会随着我国城市化进程加快而保持小幅稳定增长。总体预计2010年全年轻卡市场销量将会小幅增长,但增速将会大幅回落到7%~12%左右。

微卡:2008~2009年连续两年透支消费严重。但考虑到汽车下乡政策延长到2010年底,以旧换新补贴标准提高,县域经济快速发展及农村道路改善等利好因素,因此预计2010年微卡市场销量增速虽然将大幅回落,但依然会保持20%左右的较高增长。