2009年我国客车行业经历了前所未有的困难,随着宏观经济形势的回暖,下半年国内客车销售形势才开始转好。2009年我国客车(包括整车和底盘)共销售35.41万辆,同比小幅上升3.95%,是汽车各个细分车型中增幅最小的车种。

“前低后高”的2009年和开门红的2010年

2009年客车市场规律与2008年截然不同。2008年,一季度受雪灾的影响市场表现较为平淡;二季度在国Ⅱ转国Ⅲ、北京奥运会的推动下,部分需求被提前释放,客车市场突发性地增长,创造了同期销量的历史记录;进入下半年,受金融危机的影响,客车销量陡降,大大低于以往年度。可以说,全年客车市场呈现“前高后低”的发展态势。承接2008年金融危机以来客车市场的颓势,2009年客车业虽然在下半年有所好转,但全年总体市场依旧较为低迷。

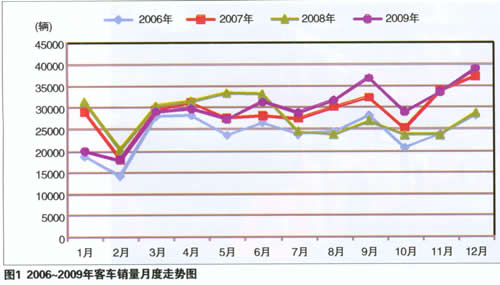

从月度走势上来看,如图1所示,2009年上半年,由于金融危机和“公铁竞争”的影响,许多客运、旅游公司都推迟了购车计划,客车市场需求锐减,整体销量严重下滑。2009年上半年客车销量为15.56万辆,同比下降16.85%,1~6月客车月度销量比上年同期都有着不同程度的下滑,从而回落到2006年和2007年之间的水平。到了下半年,受到宏观经济回暖速度加快、旅游及民工迎来返乡旺季、部分地区公交车掀起更换热潮等因素影响,我国客车市场明显复苏,客户的需求开始增长,客车销量从三季度开始逐渐从低谷反弹。2009年三季度客车销量达到9.72万辆,同比增长率接近30%;四季度销量更是高达10.16万辆,同比增幅为34.18%。特别是2009年12月份,客车月度销量已达到39011辆,创下金融危机以来最高峰,同时也创下历史同期最好水平。所以,2009年客车市场呈现“前低后高”的发展态势。

2010年1~2月,客车产销4.53万辆和5.02万辆,同比增长64.20%和62.68%。客车底盘产销0.99万辆和0.98万辆,同比增长33.67%和34.14%。

中轻型客车率先复苏,大型客车销量“大起大落”

2009年第三季度是整体客车市场复苏的标志,不过分季度来看,各个车型的复苏态势各不相同。对于大型客车而言,一季度同比下降幅度为28.67%,上半年更是降至30.74%,到9月份才将累计销量的同比降幅收窄至10.86%,全年实现7.20%的同比增长;对于中型客车而言,一季度同比下降幅度跟大型客车差不多,上半年就将同比降幅收窄到15.99%,而前9个月的累计销量已经比同期上涨了1.29%;对于轻型客车而言,其销量在一季度和上半年的同比降幅大约在13%~15%左右,而到9月份累计销量的同比降幅收窄了10个百分点。虽然从全年来看大型客车同比增幅最高,但是其市场销量随环境变化起伏较大,甚至可以用“大起大落”来形容。相比之下,中轻型客车市场表现较为平稳,是带动整个客车市场复苏的主要力量(见图2)。

出口业务大幅下滑,部分订单的表现却成为亮点

在金融危机的蔓延下,我国客车出口形势严峻,在经历了连续五年的“井喷”式增长后,客车出口从2008年第三季度开始出现明显回落。

虽然出口市场较为低迷,但是也应该看到中国客车出口企业在2009年取得的一些进步。众所周知,欧洲客车是世界客车技术权威形象代言人,中国客车出口欧洲除了数量上的意义,也是品质实力的体现。比如:2009年宇通在捷克、斯洛伐克、瑞士、塞浦路斯有小批量的销售;厦门金龙在马耳他、英国、意大利等国家实现客车出口零的突破;福田欧Ⅴ也将客车出口到欧洲市场。除此之外,还有一些出口案例也同样令人欣喜,如:厦门金龙的混合动力客车成功交付新加坡用户,成为国内首个实现新能源客车出口的自主品牌;安凯进入美国市场,开拓了我国客车出口的新蓝海,等等。总之,中国客车出口到发达国家将是中国客车做“强”的一个重要标志,是打造国际一流客车企业的必要条件。

企业发展新能源客车热度高涨

2009年,虽然整个客车行业不是很景气,但是各家在新能源客车上的表现却相当火热。无论是各大汽车展会的产品展示,还是客车企业对外发布的产品通告,总能见到新能源客车的身影。特别是国家相关扶持政策的出台,让新能源客车未来发展趋势更加明朗,各地新能源汽车产业联盟和新能源汽车生产基地如雨后春笋般地涌现,这些都在为新能源客车早日实现产业化做好准备。比如:2009年北京、重庆、湖北、广东等省市就先后成立了新能源汽车产业联盟,与此同时,北京、天津、上海、湖南等省市也相继建立了新能源汽车生产基地。国内客车业由此兴起了一股发展新能源客车的热风,一场关于新能源客车未来市场的争夺之战也在各地客车企业之间悄然上演。

客车企业经营利润严重下滑

近年来,由于客车市场形势较好,很多客车企业都进行了公司改扩建和技术改造,产能得到大幅提升,但在金融危机中市场需求降低,企业产量大幅下滑,从而增加运营成本。

为了应对市场销量的下滑、争抢有限的订单,价格战成为各商家竞争的主要手段之一。一方面,行业领先企业利用自身的成本优势和较好的口碑来采取低价竞争;另一方面,一些行业新进入者利用较强的资金优势采用低价和优惠贷款等方式促销。不过,这些举措无疑增加了企业的盈利压力。

2009年客车企业利润的下降与销售结构的变化也有着密不可分的关系,比如大型客车的市场份额减少、高档客车产品链向下延伸等等。与此同时,一向被视为利润率较大的海外订单的大量减少也造成总体利润的走低。

以宇通客车为例,2009年前三季度实现营业收入58.33亿元,同比减少1.29%;归属于母公司股东的净利润3.37亿元,同比减少15.20%。

各细分车型分析

大型客车的采购成本较高,加上市场容量较小,通常月度销量随宏观环境变化而巨幅波动。2009年上半年,由于整体市场低迷,因此大型客车各个长度区间的市场表现都不如上年同期。不过从8月开始,各个区间的销量均强劲反弹。“车长>12m”区间全年客车销量为8276辆,同比上升11.42%;“10m<车长≤12m”区间全年客车销量为38899辆,同比上升6.35%。

作为部分大型客车的替代品,中型客车中“9m<车长≤10m”区间产品的市场表现最好,全年累计销量达到18157辆,同比上升20.18%,2009年仅有一个月表现为销量同比下降。另外两个长度段的客车销量分别为“8m<车长≤9m”区间销量为22190辆,同比上升11.29%;“7m<车长≤8m”区间销量为41601辆,同比下降5.58%。

由于2009年“汽车下乡”政策对购买微客的消费者实施财政补贴,加上微客逐渐向大型化发展,因此轻型客车市场的生存空间受到一定的排挤,尤其在较小长度段区间上表现尤为突出。2009年,“6m<车长≤7m”区间客车销量为37907辆,同比上升36.97%;“车长≤6m”区间客车销量为187024辆,同比下降1.47%(见图3)。

企业竞争格局分析

2009年,大型客车整车销售4.04万辆,同比上升7.53%,在各类客车产品中的份额同比上升了0.38%。郑州宇通、厦门金龙、苏州金龙位列大型客车市场的前三位,市场集中度为52.86%。虽然郑州字通销量同比下降5.01%,但仍旧稳坐大型客车的冠军宝座,销量达到10987辆,超过第二名和第三名销量之和,占据27.17%的市场份额。厦门金龙销量为6286辆,不过同比增幅十分显著,这是因为该企业在2006年底才获得客车底盘生产资格,使得2007年、2008年销量基数偏低。苏州金龙销量达到4107辆,同比增长率超过50%。2009年上半年前十家企业销量同比增长率几乎全为负,而如今部分主流企业已经从低谷走出来,说明企业的经营状况正在逐渐好转。

2010年1~2月大型客车整车销售7650辆,同比上升153.44%。

2009年,中型客车整车销售4.81万辆,同比上升10.39%,在各类客车产品中的份额同比上升了0.79%。借力中型客车产品,郑州宇通销量高达12238辆,同比上升35.35%,份额从上年同期的20.77%上升到25.46%,取代苏州金龙登上中型客车年度销量榜的冠军位置,占据绝对优势。苏州金龙销量为8844辆,同比下降16.46%,份额也比上年同期下降了近6个百分点,屈居第二名。销量超过2000辆的企业还有一汽丰田(5263辆)、厦门金龙(4358辆)、厦门金旅(2965辆)。

2010年1~2月中型客车整车销售8166辆,同比增长67.02%。

2009年,轻型客车整车销售18.28万辆,同比上升6.44%,在各类客车产品中的份额同比上升了1.21%。2009年,金杯汽车的表现足以让竞争对手感到压力。受到二三级市场和海外市场需求的驱动,同时得到地方政策倾斜,金杯汽车共销售各类轻客产品64060辆,同比上升4.84%,市场份额达到35.05%,行业老大的地位无人可及。江西江铃以32577辆的销售成绩位列轻客企业销量榜的亚军位置,市场份额达到17.83%。南汽集团和北汽福田分别列第三、四名,销量分别为25037辆和21365辆。由于轻客行业利润较低,企业只有提高销量才能做到成本和利润之间的平衡,因此该行业的集中度往往较高,2009年前四家企业的市场集中度高达78.27%,比同期提高5个百分点。

2010年1~2月,轻型客车整车销售34377辆,同比增长11.22%。

2009年,大型客车底盘销售6732辆,同比上升5.29%,在各类客车产品中的份额同比上升了0.02%,前五名企业的市场集中度接近90%。一汽集团虽然位于第一名,但销量同比下滑惨重,市场份额也比上年同期下降了26.04%。处于第二名的东风汽车表现十分突出,同比增长率超过120%。陕汽集团、北汽福田、福建新福达分别位列三、四、五名。

2010年1~2月大型客车底盘销售1345辆,同比增长17.04%。

2009年,中型客车底盘销售3.39万辆,同比下降4.73%,在各类客车产品中的份额同比下降了0.87%。东风市场占有率为32.24%,虽然比同期有所下降,但依然占据绝对优势。位于第二名至第五名的企业分别为福建新福达(7724辆)、安徽江淮(6689辆)、南汽集团(2611辆)和中联重科(2184辆)。

2010年1~2月,中型客车底盘销量3135辆,同比增长-18.80%。

2009年,轻型客车底盘销售4.22万辆,同比下降7.91%,在各类客车产品中的份额同比下降了1.53%。位于第一、二名的东风和江淮的市场集中度就约为90%,可见轻客底盘寡头垄断十分明显。南汽集团、中联重科、四川南骏分别位列第三、四、五名。

2010年1~2月,轻型客车底盘销售5352辆,同比增长-24.47%。

2009年,我国客车市场先抑后扬的发展态势已经为2010年的市场留出了一定的增长空间。随着国内经济的持续好转、相关利好政策作用的显现以及海外市场的逐渐复苏,预计今年客车市场将出现恢复性增长,销量的同比增长率可达10%左右。